2021-12-15 09:57:14

我之前提到过很多次,2022年度美线BCO合约季最大的变化之一是2-3年长约的比例将达到新高。长约已经不是if,而是how的问题。今天就这个复杂的问题稍微展开讨论一下:长约到底值不值得签?该如何考量?

我们按照签约的主体分开讨论:直客(BCO)和货代。船东就不讨论了, 他们正在努力推广长约,一些态度比较中立一些,说客人要的话他们也可以谈,另一些就比较积极。本来嘛, 能用这么高的运价锁定2-3年客户的货量,还犹豫什么?

▎BCO:两难选择

我们先站在直客的角度思考这个问题。

为什么要签2-3年?驱动因素之一是对未来舱位的担心。2021年拿舱位的苦,大家都不想重新体验一次。2-3年的长约可以相对保证舱位的稳定。一年做2万-20万柜子的客人和一年做200个柜子的客人,他们要考虑的东西是不一样的,对舱位可靠性的认知也不一样。

大客人需要物流的稳定性,稳定压倒一切。难以想象一年进几万个柜子的客人完全去spot market拿舱位。对于大的零售商和批发商来说,最大的噩梦是没货卖。今年各大零售商纷纷自己租船增加运力恰恰说明了这一点。

另一种情况是客人跟他们自己客人的生意模式决定了长约的必要性。比如有的客人跟他们的下家本来就签订多年的合作意向,生意的量是可以保证的,如何保证货物的供应才是关键。这时候跟船东签订长约,刚好满足做长期生意的客观需要。

小客人就不用签长约了吗?也不一定。如果客人的生意起伏很大,锁定2-3年带有罚金的运价无疑是有风险的。反之如果生意稳定,签约价在客户接受范围内,长约的好处显而易见。这时需要考虑的是具体操作细节。

▎具体考量和做法

签长约有风险吗? 当然有。签订带有罚金的合约,就算是签1年都有风险。这里有两点基本考虑。

对未来舱位形势的判断:目前的共识是2022年美线舱位总体将维持紧张的局面。持续的塞港会消化吸收运力。本来维持美西航线周班船只需要4条船,现在要6条。美国陆上和仓库的瓶颈问题导致码头塞港不会短时间内改善。明年美西码头工会谈判的不确定性将引发提前出货潮。早已不堪重负的供应链将长时间处在高压状态之下,市场不再有传统的淡季旺季之分。

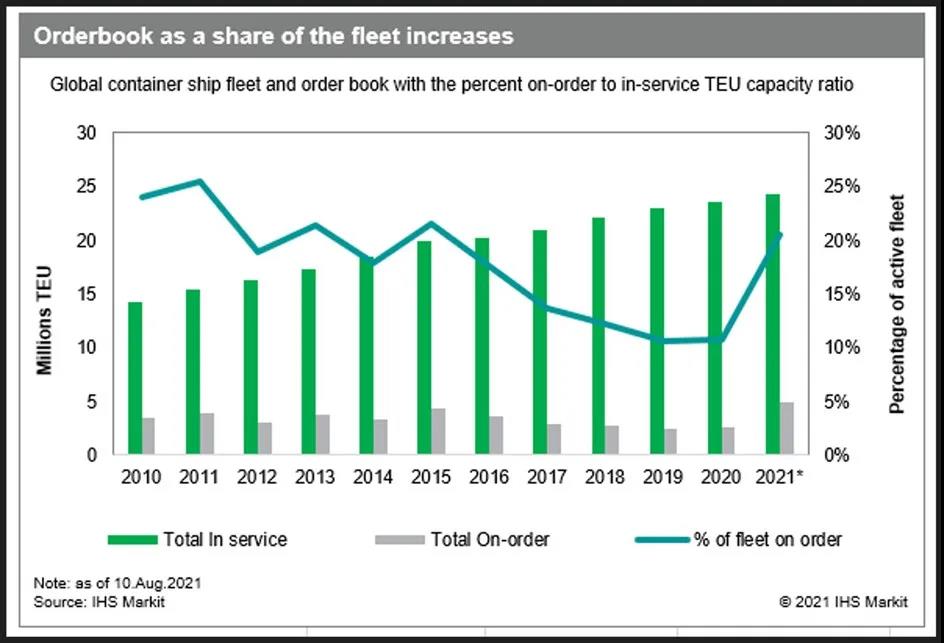

2023年情况如何呢?今年船东腰包鼓了,开始造船了。JOC报道,今年10家主要船公司新船订单达到516,061teu, 新船订单与现有船队运力比达到5年来新高的17.5%。新船的订单中,主力船型是13000-16000teu的船。今年头半年,有60艘16000teu的新船订单,超过20000teu的超大型新船订单只有22艘。13000-16000teu的船可以跑很多航线,包括美线。20000teu以上的只能跑欧线。

需要指出的是,今年下的订单,新船大都在2024年下半年开始交付使用。从上图可以看出,2019-2020新船订单很少。JOC 报道,今年船东大量买进二手船,今年到目前为止,主要船公司共买了266条船。其中MSC最猛,他们一家就买了115条, CMA CGM购进48条二手船,另外还租了13条。即便如此,如果总体市场需求在2023年维持稳定,美国消费继续保持旺盛的话,总体供需关系还算平稳。目前的供应链危机会不会一直延续到2023年还很难说。

2024年虽然开始有新船交付, 但不代表市场回到几年前争相杀价的时代。目前美线三大联盟控制了市场几乎90%的份额,他们操作上的联动能力经过这几年的磨合后达到了历史最佳状态。万一市场需求出现巨变,联盟可以迅速做出运力调配,无限接近供需关系的平衡点。

合约价的高低:毫无疑问, 签约价的高低起关键性作用。目前看来,美西签约价在5000-7000之间,美东+2000,很多客人能够接受,如果是这样, 越往后走,报价也许会越高,因为船东越来越自信。本来明年4月才完成的合约谈判,可能会提前到2-3月就基本提前完成了。

对BCO来说, 签长约最大的风险来自于市场的不确定性。如果市场价始终高于签约价,BCO肯定很满意自己的决定。万一市场价低于签约价呢?在以往没有真正dead freight的合约下,BCO可以不订/少订签约价的booking,转向更便宜的spot market购买舱位。有了dead freight以后, BCO必须保证一定的量(比如不低于85%)才能免交罚金。试想到了2023年, spot market的价钱回落到美西3000, 那些签了5000-7000的客人心里会怎么想?市场变幻莫测, 谁也无法保证接下来3年spot market 的价钱会保持在5000以上。货主怎么减少风险呢?

有几个思路。第一, 不要拿100%的货量签带有dead freight的长约,除非签约价的成本占总体成本的很小一部分,舱位的稳定性压倒一切,就算签约价高于市场价,客户也能按签约价订舱。这类客户是有的,非常具有合约精神。当然,dead freight从法律的约束上也确保了客户需订够一定比例的MQC。大部分的BCO可以根据自身需求调配长约货量的比列,保持一定货量走spot market,这样两头都能顾及。

试图100%押宝一边的市场风险太高,没人可以保证每次都押对,平衡和长期稳定性最重要。以今年为例, 那些从来没有和NVO合作过的BCO临时去找NVO拿舱位的价钱,肯定比长期和NVO合作的BCO拿的价钱高。同理,从来没有和船东合作过的BCO今年去找船东签约,未必能签到,就算有, 价格也比其他跟船东长期合作的BCO高(当然,MQC的大小也是一个考量)。

另一个方法是签约价和运价指数挂钩。双方选定一个运价指数和指数的基准线,规定多少范围内浮动是正常,超过或低于多少后按浮动的比例调价。这种与运价指数联动的价钱对双方都比较公平,消除了双方对价格不确定性的担忧,一切交由市场决定。目前东西向的航线有很多可参考的运价指数,国内和欧美的都有。

▎NVO:困难处境

对于货代来说,情况就不一样了。

首先要面对一个很残酷的现实:不是每家货代都可以拿到船东长协价。在2021年以前, 船东对于货代的fixed rate MQC就控制很严了,FAK MQC要达到多少,fixed rate MQC是FAK的几分之几。一句话,门槛很高。

这种情况恐怕明年会更严峻。普遍认为,明年BCO的签约量会有很大增长,在总体运力没有大幅变化的情况下,这就是个零和游戏, 此消彼长。预计明年能够拿到fixed rate的货代不多,而且MQC不会比以前大。

如果是带有dead freight的长协价,货代在加上合理的利润后需要跟客户签back to back协议(NSA)。这个时候货代的规模和客户群的区别就体现出来了。就算船东肯给长协价,带有dead freight的fixed rate又有几个客人肯签?如果fixed rate不带dead freight, 舱位没有保证,我们又回去old game了。

2-3年的长约对船东和客人来说都是考验。它带给双方的好处不言而喻,关键是如何减小市场不确定性带来的风险,毕竟大家都没有可以准确预测未来的水晶球。

by 广东台湾专线